Бояться зростання податків, інфляції та девальвації гривні. Чому український бізнес забирає свої гроші з депозитів

Український бізнес почав активніше забирати гроші зі своїх депозитних рахунків та більше кредитуватися.

Про це свідчить новий звіт Нацбанку.

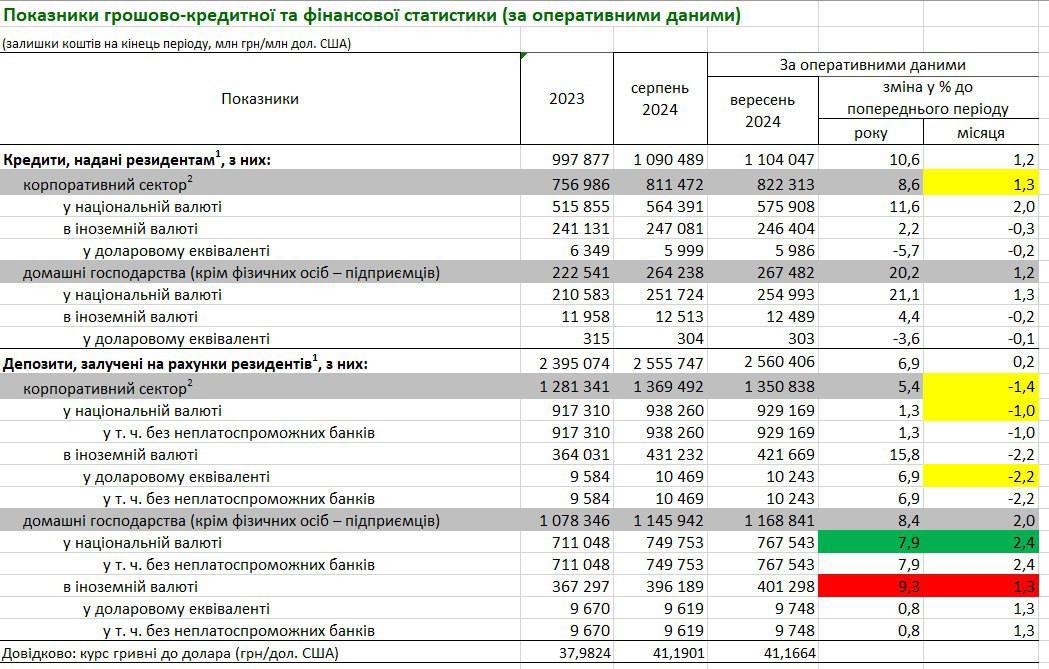

У документі йдеться про загальне скорочення у вересні обсягу коштів на депозитах юросіб на 18,7 млрд грн (на 1,4%) — до 1,35 трлн грн:

- гривневих - на 9,1 млрд грн (на 1%), до 929,2 млрд грн;

- валютних - на $226 млн (на 2,2%), до $10,2 млрд.

Забираючи власні кошти, українські підприємства активніше збільшують запозичення. Ще в серпні цього року загальний обсяг корпоративного кредитування банків зріс на 8,1 млрд грн (на 1%), а вже у вересні — на 10,8 млрд грн (на 1,3%) і досяг 822,3 млрд грн.

При цьому Нацбанк прозвітував про зростання у вересні бізнес-кредитування у гривні на 11,5 млрд грн (на 2%, до 575,9 млрд грн) та про скорочення в інвалюті на $13 млн (на 0,2%, до $5,99) млрд).

"Нікому не потрібні зайві борги в доларі, що, згідно з держбюджетом-2025, має подорожчати до 45 грн/$. Вигідніше кредитуватися в гривні, яка девальвує і тане на тлі зростання інфляції. З тих самих міркувань фінансові директори компаній більше не хочуть збирати гривню на депозитних рахунках, за якими платять уже не 13-14% річних (як на початку 2024-го), а лише 10% за офіційної інфляції 8,6%", - пояснили "Страні" в одному із системних банків.

Загалом експерти виділили вісім причин скорочення гривневих накопичень та зростання гривневого кредитування українських компаній:

- Зниження облікової ставки Нацбанку з 25% у 2023 році до 13% на даний момент та, як наслідок, зменшення депозитних ставок.

- Зростаюча офіційна інфляція, що у вересні піднялася у річному вираженні з 7,5% до 8,6%. Вона виливається у подорожчання багатьох товарів та послуг у гривні. Це підштовхує до збільшення товарних та сировинних запасів на складах, незважаючи на військову загрозу.

- Девальвація гривні з 36,6 грн/$у вересні 2023 року до 41,2 грн/$на поточний момент, що провокує подорожчання імпортних товарів та послуг. Через що багато компаній намагаються робити передоплати наперед за поточним курсом.

- Підвищення податків, зокрема акцизів, що також виливається у подорожчання різноманітних товарів та сировини, у тому числі нафтопродуктів, запаси яких намагаються нарощувати підприємства.

- Виплата дивідендів власникам бізнесу у країні.

- Більш активні закупівлі різноманітного енергетичного обладнання на випадок нових блекаутів.

- Осіння активізація різноманітних сільгоспробіт.

- Більш активні виплати у військовому секторі, в якому влітку формувалися заборгованості.

З огляду на всі перелічені фактори зберігання грошей на рахунках, як це було у першій половині 2024 року, найближчим часом стане для підприємств менш вигідним, ніж вкладення у сировину, товари та передоплати за імпорт.

Щодо депозитів населення, то видно їх зростання. Згідно зі звітом НБУ, депозитний портфель фізосіб у гривні збільшився на 17,8 млрд грн (на 2,4%, до 767,5 млрд грн), а в інвалюті - на $129 млн (на 1,3%, до $9,7 млрд ). Хоча загалом тенденція видається позитивною, фінансисти зазначають, що більша частина припливу гривні відбувається не на термінові рахунки (вкладення на чіткий термін), а на поточні, з яких гроші можуть бути зняті будь-якої миті.

"Люди продовжують конвертувати термінові гривневі вклади в долар після закінчення терміну. Гривневий приплив припадає в основному на зарплатні картки, їхня велика частка - це надходження для військовослужбовців. Довгострокові вкладення люди роблять в інвалюті. За інформацією НБУ, за 9 місяців 2024 року гривневі вкладення підросли тільки на 7,9%, а валютні - вже на 9,3%. За інформацією НБУ, за 9 місяців 2024 року гривневі вклади фізосіб зросли лише на 7,9%, а валютні вже на 9,3%. Притім банки платять мінімальні відсотки за доларом та євро (0,6-1% річних)", — підкреслили "Страні" у великому банку.